Une gestion à horizon déterminé

Son échéance fixe et de long terme permet à nos gestionnaires une liberté et une souplesse de gestion uniques pour se positionner aux moments opportuns sur les marchés financiers.

Localisez-vous et découvrez l'agence la plus proche

Les agences les plus proches de chez vous

Nos solutions

Notre solution d'épargne de long terme, pour donner de la valeur au temps

Association collective d’épargne viagère, la Tontine vous est présentée par les Associations Mutuelles Le Conservateur. Elle est régie par le Code des Assurances.

Contacter un agentVous pouvez y adhérer pour cette même durée ou vous orienter vers une association déjà existante, si vous souhaitez investir pour une durée plus courte, d’au minimum 8 ans, et, exceptionnellement, sur des périodes plus courtes selon l’offre commerciale du moment.

Ils peuvent ainsi saisir les opportunités financières avec agilité pour investir dans des conditions de marché opportunes.

Les bénéficiaires perçoivent alors un capital qui pourra être affecté, selon leurs besoins, à la réalisation de leurs projets.

Le capital de la Tontine est versé exclusivement en cas de vie de l’assuré au terme de l’association et à condition que la preuve de vie de l’assuré soit adressée aux services de gestion du Conservateur dans les délais prévus contractuellement et statutairement. Le Conservateur offre des solutions complémentaires pour pallier ce désagrément. Parlez-en à votre Agent général d’Assurance, Conseiller en Gestion de Patrimoine. La Tontine est régie par les articles R.322-139 et suivants du Code des Assurances.

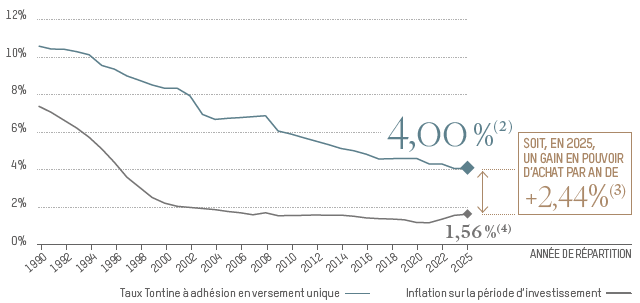

Exemple d’une adhésion en versement unique effectuée le 1er janvier sur une durée de 15 ans à l’âge de 45 ans

(1) Inflation : source INSEE – Indice des prix à la consommation hors tabac France entière (métropole et DOM) jusqu’au 31/12/2024. Les données courant entre le 01/01/2025 et le 31/03/2025 sont établies sur la base d’une estimation de l’inflation par l’INSEE.

(2) Rendement annuel, net de frais de gestion du contrat hors fiscalité et prélèvements sociaux, calculé au 1er avril pour une cotisation initiale versée au titre de l’adhésion à l’association collective d’épargne viagère le 1er janvier, à l’âge de 45 ans pour une durée de 15 ans, aux différentes associations échues entre le 01/01/1990 et le 01/01/2025, par un Sociétaire ayant, en complément et facultativement, adhéré à un contrat de prévoyance des tontiniers auprès des Assurances Mutuelles Le Conservateur.

(3) Gain en pouvoir d’achat, comparativement à l’inflation, établi à la fin de l’exercice 2024 pour une estimation au 01/04/2025 pour une cotisation unique versée au titre de l’adhésion à l’association collective d’épargne viagère échue le 01/01/2025, le 01/01/2010 à l’âge de 45 ans pour une durée de 15 ans, par un Sociétaire ayant, en complément et facultativement, adhéré à un contrat de prévoyance des tontiniers auprès des Assurances Mutuelles Le Conservateur.

(4) Inflation capitalisée sur une durée correspondant à celle servant de base pour les calculs du rendement annuel moyen en Tontine.

CET EXEMPLE, FONDÉ SUR DES PERFORMANCES PASSÉES ET DES ESTIMATIONS QUI NE PRÉJUGENT PAS DES PERFORMANCES À VENIR, NE CONSTITUE PAS UN ENGAGEMENT CONTRACTUEL.

Pour en savoir plus sur la nature et les caractéristiques de ce produit, nous vous invitons à consulter le Document d’Informations Clés (DIC) en cliquant ici : Documentation sur nos produits.

Son échéance fixe et de long terme permet à nos gestionnaires une liberté et une souplesse de gestion uniques pour se positionner aux moments opportuns sur les marchés financiers.

Les Tontines soutiennent la croissance d’entreprises françaises et européennes à différents stades de leur développement mais aussi des projets d’infrastructure d’envergure engagés dans la transition écologique. Elles investissent aussi dans la recherche médicale et biotechnologique.

Elle contribue à la réalisation de vos objectifs futurs : valoriser votre patrimoine, vous financer un complément de revenus à la retraite ou organiser une transmission maîtrisée de votre capital par l’intermédiaire d’une donation intergénérationnelle ou d’un don manuel assorti d’un pacte adjoint, avec clause de remploi en Tontine. La mise en œuvre de cette transmission est simplifiée : la libéralité peut être effectuée par le donateur par acte notarié ou par don manuel.

L’opération d’épargne que constitue l’adhésion à une Tontine n’offre pas de faculté de rachat. Jusqu’au terme de l’association collective d’épargne viagère, le bénéficiaire en cas de vie ne peut percevoir quelque somme. Conformément au Code des assurances, les sociétés à forme tontinière ne peuvent pas s’engager sur un rendement minimal ou sur un capital garanti au terme.

Le service du capital s’opère dans les conditions contractuelles, sous réserve de la survie de l’assuré au terme.

L’adhésion à une Tontine est une opération d’épargne à horizon déterminé qui suppose de disposer par ailleurs d’une épargne liquide pour faire face aux dépenses prévues ou non. La période d’investissement est définie au moment de l’adhésion

Au Conservateur, nous attachons depuis toujours une importance toute particulière à l’accompagnement de nos sociétaires. Nous pensons que l’écoute et le temps que nous leur consacrons sont les garants de notre efficacité. Notre but est de gagner et de conserver la confiance de nos clients sur plusieurs générations grâce à un service haut de gamme. La durée de relation que nous nouons avec nos clients, de plus de 18 ans en moyenne, en est le symbole le plus significatif.

Consulter les avis de nos clientsSe diversifier avec la Tontine pour braver la volatilité des marchés « Placement de niche, aujourd’hui vendu en quasi-exclusivité par le groupe Le Conservateur, la Tontine occupe un chapitre à part du Code des assurances ce qui lui confère le double avantage de profiter du régime fiscal allégé de l’assurance-vie […] tout en ayant ses propres atouts de fonctionnement. »

Les Echos, juin 2023

Quels placements de long terme choisir pour optimiser sa retraite ? « Le principe de la Tontine est simple : investir en commun et répartir l’argent à terme entre les survivants. Le souscripteur s’engage sur une durée, entre 10 et 25 ans, pendant laquelle il est impossible de récupérer les fonds. Le capital est investi par la compagnie d’assurance sur des actifs risqués, puis plus sécurisés à l’approche du terme. À l’échéance, il est réparti entre les survivants en fonction de leur apport initial, de leur âge à la souscription et de la durée d’investissement. […] Et bénéficier chaque année des abattements sur les gains de l’assurance-vie. »

Challenges, octobre 2023

Préserver le pouvoir d’achat de son épargne « En effet, la Tontine présente un intérêt fort dans le cadre de la préparation de revenus complémentaires grâce à des arrivées successives, dites « en cascade ». […] La Tontine, en complément de l’assurance-vie et du PER, peut ainsi contribuer à la solidité d’une stratégie maîtrisée. »

Le Revenu, octobre 2023

Label Sélection Premium de la Tontine à Prime Unique pour 2024-2025, obtenu pour la 12ème année consécutive

Good Value for Money (Septembre 2024)

Label Sélection Premium de la Tontine à Prime Unique pour 2023-2024

Good Value for Money (Septembre 2023)

Notre formule essentielle pour une stratégie de diversification patrimoniale.

Une solution qui vous permet de constituer progressivement votre patrimoine.

Notre solution adaptée aux holdings et sociétés civiles patrimoniales afin de diversifier leur trésorerie stable.

Dans le cadre privé du dirigeant, un outil de sur-rémunération pour la préparation de la retraite

Un dispositif qui vous permet de vous constituer un revenu complémentaire pour votre retraite ou les études de vos enfants grâce à un investissement en plusieurs Tontines d’échéances successives.

Conformément au Code des assurances, les sociétés à forme tontinière ne peuvent pas s’engager sur un rendement minimal ou sur un capital garanti au terme.

Découvrez Conservateur Helios Patrimoine, un contrat d’assurance-vie souple spécialement conçu pour vous permettre de tirer le meilleur parti de la dynamique des marchés financiers, grâce à une offre financière haut de gamme reconnue.

En savoir plus